Сущность торговли на основе высокой вероятности

Учитывая огромное разнообразие доступных торговых платформ и заумных методов технического анализа, определение сущности торговли на основе высокой вероятности кажется делом несложным.

Однако большинство недостатков, связанных с неудачными результатами торговли, на сегодняшний день непосредственно связаны с запаздывающими методами технического анализа, в отличие от опережающих методов.

Вышеупомянутые методы представляют аналитические данные, основанные на слабо связанных между собой данных отдельных индикаторов, а потому, не способные обеспечить прибыльную торговлю с высокой долей вероятности.

Опережающий технический анализ приводит к совершенно иным последствиям, основанным на желаемом результате.

Теперь желаемый результат находится в центре нашего внимания, а конечная цель — торговать только теми позициями, для которых существует максимальная вероятность стремительного высокоприбыльного изменения цен и делать это в короткий период времени.

Прежде чем мы продолжим приводить аргументы в пользу тщательного выбора единственной позиции с использованием этого метода, давайте сначала рассмотрим определение «сущности» и её основополагающие ценности, непосредственно связанные с методами торговли.

Сущность торговли — это постоянный элемент явления, по сравнению со случайными элементами; и, более того, это реальное и первичное свойство явления в отличие от его существования.

Большинство технических аналитиков находятся в поисках истины, и, в данном случае, истиной являются объективные данные, предоставляющие необходимую информацию для реального осуществления прибыльной торговли.

Действительно заинтересованный в результатах технический аналитик живёт в торговом мире, в котором его выводы всегда либо чёрные, либо белые, поскольку серая область предназначена для участников рынка, которые нам нужны для получения прибыли.

К сожалению, большинство трейдеров и инвесторов, оказавшихся на рынке, используют запаздывающий технический анализ из-за отсутствия опыта или просто потому, что ещё не поняли сущность торговли на основе высокой вероятности.

Теперь давайте более подробно и последовательно рассмотрим метод, который выдержал испытание временем и доказал, что он может приводить к желаемым результатам в торговле.

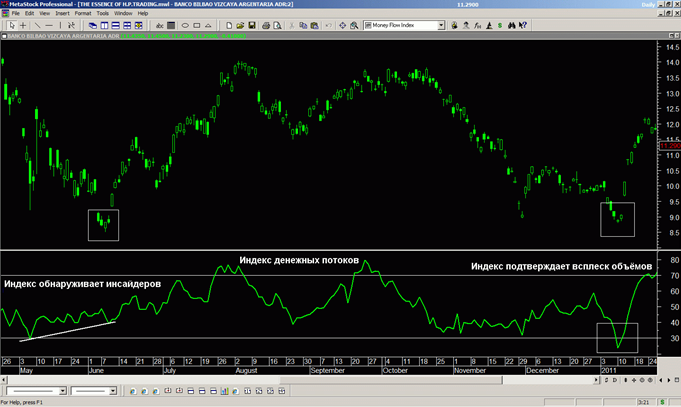

С самого начала истории фондового рынка США наиболее прибыльные движения биржевых цен были связаны с объёмом сделок. По своей природе чрезвычайно большое или историческое количество положительного объёма на определённом ценовом уровне ясно свидетельствует об аккумуляции.

Эта аккумулированная покупка имеет огромное значение для опытного инвестора или трейдера, так как она ясно свидетельствует о том, что корпоративные инсайдеры, управляющие пенсионных фондов и финансовые институты приняли решение о покупке актива, с целью его дальнейшей продажи. См. График 1.

График 1 — Всплеск аккумуляционного объёма

Одним из подтверждений того, что аккумуляция действительно имеет место, является всплеск объёма, превышающий в несколько раз средний ежедневный объем за 21 период, или аккумулированный высокий уровень объёма за определённое количество дней, совпадающий с недавно сформированным минимумом опорной точки.

Теперь, в случае перепроданности или снижения цен актива, этот минимум опорной точки с расположенным прямо под ним всплеском объёма, может быть размещён на предыдущем ценовом уровне, образованном 6 месяцев назад, и это будет тот же уровень, на котором до этого также находилась другая опорная точка.

В данной ситуации, обычная модель «двойное основание» приобретает новое значение, поскольку опытные биржевые игроки решили, что этот ценовой уровень стал новым характерным базисным показателем.

Опытные, хорошо информированные инвесторы, т.е. те, кто действительно контролирует цены на бирже, теперь открывают среднесрочные и долгосрочные позиции с тем, чтобы гарантированно продать их с огромной прибылью.

Мы знаем это, потому что капиталовложения в аккумуляцию актива этими людьми всегда предполагают получение прибыли, и потому этот процесс тщательно срежиссирован и всегда реализован.

История доказывает нам снова и снова, что когда исход сделки решается сильными мира сего, это приводит к огромному восходящему движению цен с той же вероятностью, с которой случаются рассветы и закаты.

Теперь, когда мы сделали первый шаг в определении реальной торговли на основе высокой вероятности, давайте рассмотрим набор технических индикаторов, являющихся графическими представлениями математических формул, основанных на цене и времени, применительно к опережающему техническому анализу.

К тому же, поскольку опережающий технический анализ приводит к желаемому результату, а желаемым результатом является торговля на основе высокой вероятности, выбираемые нами для анализа индикаторы должны обладать способностью прогнозировать будущее направление движения цен в нашу пользу.

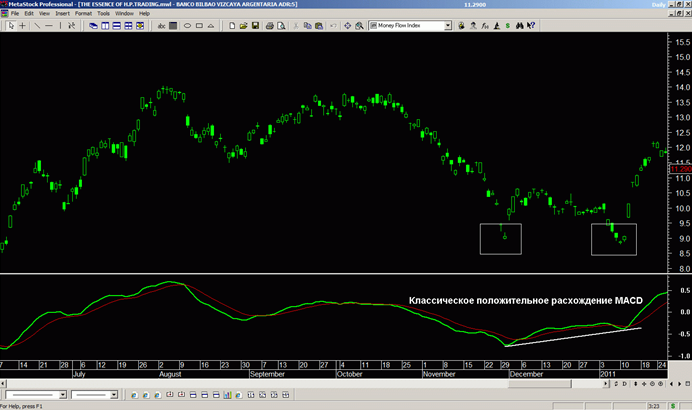

Индикатор MACD, применительно к торговле одним активом с использованием данного метода, используется как индикатор, следующий за трендом, отображающий вероятность изменения направления тренда пересечением линией MACD сигнальной линии снизу вверх, которое расположено ниже нулевого уровня.

В зависимости от формирующейся графической модели он может также отображать кратковременное или долговременное положительное расхождение, что служит дополнительным подтверждением того, что существует скрытое давление покупок актива, которое ещё не проявилось в виде восходящего движения цен.

Идеальный показатель индикатора формируется при наличии положительного расхождения линий меньшего и большего периодов относительно графической модели и образовании пересечения линий MACD над сигнальной линией, но ниже нулевого уровня.

Поскольку это сопровождается продолжающимся сигналом на покупку, существует очень высокая вероятность значительного движения цен вверх. См. График 2.

График 2 — Классическое расхождение MACD

Индикатор быстрый стохастик, применительно к торговле одним активом, первым даёт нам предварительные сведения об изменении движения цен. Другими словами, он предоставляет информацию о будущем направлении движения цен заранее, до того как цена изменит направление.

Быстрый стохастик за 21 день имеет непосредственное отношение к данному методу, так как когда наш актив находится в состоянии перепроданности, индикатор наглядно показывает нам, как соотносится текущая цена закрытия с тем, что было 21 период назад.

Напомним, что мы используем объективный, а не субъективный анализ, поскольку это предполагает, что его результаты могут считаться истинными. См. График 3.

График 3 — Быстрый стохастик за 21 день

Индикатор денежных потоков, применительно к торговле одним активом, становится важным звеном, объединяющим информацию, полученную от уже рассмотренных нами индикаторов.

Это самый значимый индикатор, подтверждающий приток капитала, который был размещен в этом активе изначально.

Корпоративные инсайдеры, управляющие пенсионных фондов и финансовые институты, которые управляют рынком, одновременно открывают позиции с тем, чтобы в дальнейшем очень организованно их продать со значительной прибылью. См. График 4.

График 4 — Подтверждение денежных потоков

Благодаря этому мы получим последнее подтверждение тому, что движение цен и лежащий в его основе сигнал не являются случайными, и наблюдаемый нами разворот является подтверждённым первым шагом среднесрочного или долгосрочного движения цен, которое впоследствии будет остановлено.

Экспоненциальные скользящие средние, предпочтительно за 3 и 7 дней, дают гарантию, что мы начинаем торговлю в самое благоприятное время и без опоздания, поскольку простые скользящие средние всё ещё пользуются определённым доверием менее опытных трейдеров и инвесторов. См. График 5.

График 5 — Экспоненциальные скользящие средние за 3 и 7 дней

Теперь, когда мы разобрали и успешно выстроили надёжный и мощный метод торговли для одного выбранного актива, нам нужно определиться с тем, когда осуществлять торговлю.

Размещая вход на заранее определённый день, мы рискуем пропустить правильную точку входа и быть вытесненными с рынка, наблюдая за тем, как цены взлетают вверх.

Так как же нам быть с определением точки входа? Нужно просто расширить окно возможности, увеличив период времени, в который мы собираемся торговать, и дожидаясь, когда все нужные нам условия будут соблюдены в любом порядке в пределах этого периода!

То есть, нам не нужен определённый порядок выполнения условий, чтобы начать торговать. Все предпосылки, встречающиеся в течение 10-дневного периода, теперь дают трейдеру свободу действий, которой не было ранее, так как точка входа должна быть размещена на участке от первого дня до десятого.

Не важно, являетесь ли вы начинающим трейдером или искушённым профессионалом, неуклонное следование этому методу позволит вам постоянно увеличивать прибыль и сводить к минимуму риск убытков, о чём сторонники других методов могут только мечтать.

Вот это и является «сущностью торговли на основе высокой вероятности».

категория: Трейдинг