Золото удерживает свои позиции, тогда как акции временно восстанавливаются

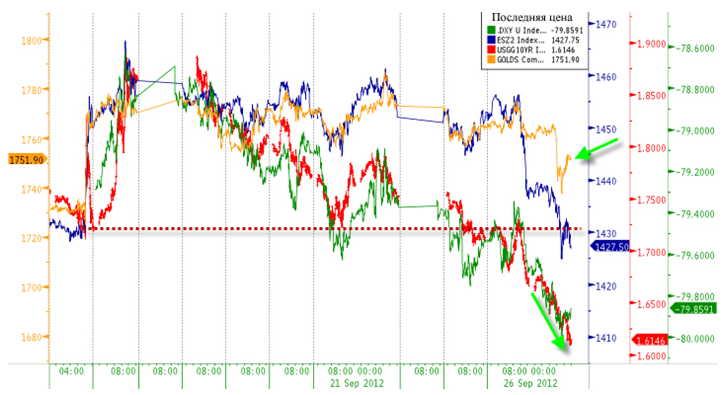

10-летние казначейские облигации достигли отметки 1.60%, тогда как доход по ценным бумагам весь день падал без единого подъёма. Акции смогли немного подняться (до уровня VWAP, но не смогли превысить его) с уровня, предшествовавшего съезду FOMC (Федерального комитета по операциям на открытом рынке), но это длилось недолго, и к концу дня американских торгов объём и средний размер сделки возросли. Показатель VIX составлял больше 17% (увеличение на 1.4 пункта за день). Золото удерживало свои позиции лучше, чем фондовые активы – особенно если учитывать устойчивость USD – и остаётся выше уровня, предшествовавшего съезду FOMC (сохранив подъём при закрытии торгов).

Из основных американских фондовых индексов только индекс Доу-Джонса остаётся в зелёной области в отношении уровня, предшествовавшего съезду FOMC, тогда как AAPL встретился с самым худшим 3-дневным скольжением за последние 5 месяцев, что сопровождалось падением NDX (и резким падением индекса Russell High Beta). Показатели MS и GS снизились на 4.2% в сравнении с уровнями, предшествовавшими съезду FOMC, и финансовые компании сейчас в наибольшем проигрыше со времени упомянутого съезда (лишь немного превосходя энергетические и промышленные компании).

Здравоохранительные компании остаются явными победителями. Индекс WTI снизился, но затем при закрытии торгов восстановился к отметке $90 (-3% за последнюю неделю), но в целом корреляция рисковых активов и американских акций достаточно высокая (и результаты указывают на вероятность ещё большего падения рисковых активов).

Золото остаётся в выигрыше в сравнении с уровнем, предшествовавшим съезду FOMC, тогда как фондовые активы сейчас ниже того уровня. USD и казначейские облигации преследуют друг друга…

Индекс Доу-Джонса остаётся зелёным, но другие индексы падают…

Morgan Stanley и Goldman Sachs страдают от синдрома FOMC…

Что интересно, подъём сырьевых активов после падения перед закрытием европейских торгов сохранился (в отличие от фондовых активов)…

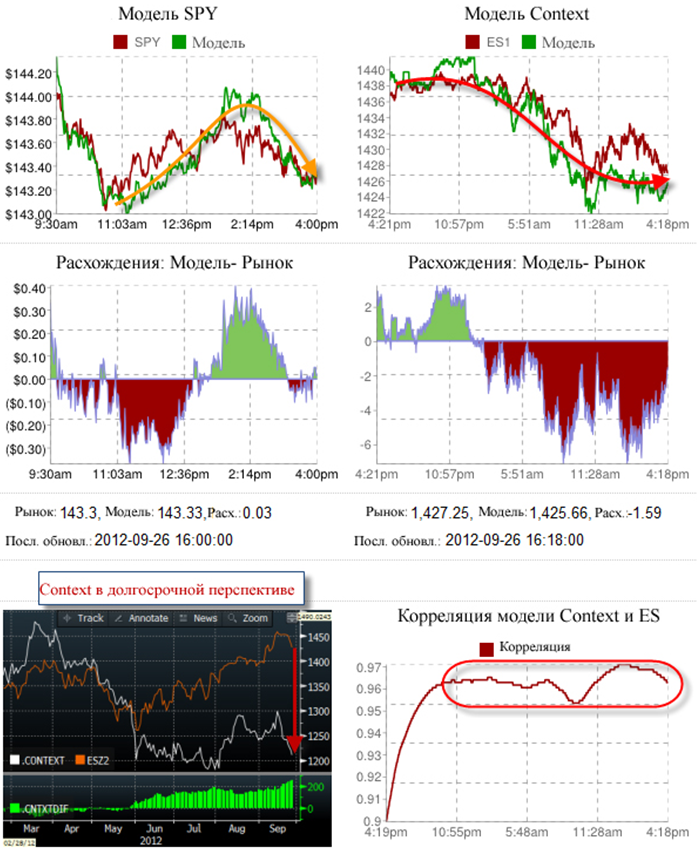

Корреляции между различными классами активов очень высоки (правый нижний график), и рисковые активы после обеда потянули цены акций вниз (правый верхний график). ETF держались вместе (верхний левый график) с некоторыми отклонениями VXX и HYG, но это движение быстро угасло перед закрытием торгов. В долгосрочной перспективе фондовые активы остаются существенно переоценёнными относительно рисковых активов (хотя мы и не используем это в торгах, это, тем не менее, полезный показатель статус-кво перед действиями ЕЦБ и Федерального резерва)…

Итог: При таком ходе событий в конце квартала нас может ожидать ребалансирование, так как относительная опережающая динамика фондовых активов была непредвиденной. Определённо, данные показатели не предполагают погоню за активами с высоким бета-коэффициентом (что мы отбросили на прошлой неделе) ли рисковыми активами в предчувствии Q4…

Графики: Bloomberg и Capital Context

Бонусный график: Какие перспективы у акций? Хм, облигации говорят о том, что весьма неплохие…

Ещё один бонусный график: 3-дневное 5-процентное скольжение AAPL было самым большим за последние 5 месяцев…

Источник: zerohedge.com

категория: Аналитика, Фондовый рынок