Рыночные циклы: Развороты

Никакой паттерн не может проиллюстрировать постепенную эволюцию от бычьего рынка к медвежьему спаду лучше, чем «нисходящий треугольник». В этой простой структуре трейдер может увидеть, как динамический восходящий тренд медленно теряет свою жизнеспособность. Вариации этого деструктивного образования предшествуют большему количеству прорывов вниз, чем какой-либо другой разворот. И они могут вершить свои грязные дела в любом временном отрезке и на любом рынке.

Но почему это работает с такой непреклонной точностью? Большинство трейдеров не понимают, как или почему паттерны предсказывают результаты. Некоторые даже считают, что эти важные инструменты полагаются на мистику или аппроксимацию кривых.

Истина же более убедительна: паттерны консолидации отражают влияние психологии толпы на изменения цены и момента.

Шок и страх сопровождают первый разворот, образуя главную вершину треугольника. Но многие акционеры не теряют веру и надеются, что их прибыль вернётся после рассеивания продаж. Они продолжают удерживать позиции, так как надежда постепенно вытесняет рассудительность.

Вопреки их ожиданиям, цена акций продолжает падать, и их дискомфорт возрастает. Но как только огорчение начинает обостряться, коррекция внезапно прекращается, и активы прочно подскакивают вверх.

Для многих держателей длинных позиций (лонгов) эта запоздалая покупка лишь усиливает их опасные предубеждения. Вернувшаяся к некоторым уверенность даже подсказывает им прибавить к позициям. Но более сообразительные игроки меняют своё мнение и рассматривают это новое ралли как возможность выйти из игры.

Пока они потихоньку уходят, сильный прыжок теряет свой момент, и активы снова разворачиваются и падают. Те, кто остался в игре, теперь рассматривают низы первого разворота с большим пониманием.

Низы предшествующего контртренда предоставляют выгодные трейдинговые возможности для тех, кто знаком с поведением двойного дна. Когда цена второй раз опускается к эмоциональному барьеру последнего низа, трейдеры вступают в игру, надеясь выиграть на двойном дне. Цена снова стабилизируется вблизи того предыдущего значения, побуждая новых инвесторов (с очень плохим таймингом) входить в финальные длинные позиции.

К этому времени бычий момент рынка постепенно иссяк из-за колебаний цены. Индикаторы относительной силы теперь показывают резко отрицательные дивергенции, тогда как цена продолжает удерживаться на этом боковом тренде. Индикаторы момента переворачиваются, а полосы Боллинджера сужаются, так как сужается ценовой диапазон./

Кажется, что двойное дно удерживается, тогда как слабое ралли формирует третий верх. Но этот последний прыжок затухает, и трейдеры быстро выходят из игры. Держатели коротких позиций теперь чувствуют добычу и входят в начальные позиции.

Страх нарастает, и под уровнем двойного дна формируются стопы. Когда отрицательные чувства резко нарастают, цена возвращается к последнему тесту. Часто в этом случае цена и волатильность сходятся прямо в точке пролома.

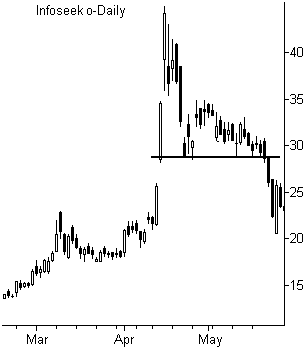

Infoseek является отличным наглядным примером разворота нисходящего треугольника и прорыва вниз, последовавшего за его ралли 1998 года. Резкие параболические ралли часто создают подоплёку для впечатляющих образований вершин. Обратите внимание, что треугольник также является вариацией паттерна «Адам и Ева».

Быкам нужно удерживать эту линию. Тем не менее, преимущество теперь не на их стороне. Осознавая неизбежность прорыва вниз, трейдеры используют все повышения, чтоб войти в новые короткие продажи и противостоять любой слабой бычьей реакции. Наконец, исчезают последние положительные чувства, и горизонтальная поддержка разрушается, вследствие чего срабатывают стопы. Цена двигается по спирали в низ по существенному ценовому спаду.

На рыночных графиках можно наблюдать множество уникальных образований вершин. Некоторые классические паттерны можно изучить и использовать без особых усилий. Но эмоциональная толпа также порождает множество непредсказуемых паттернов, так как алчность постепенно переходит в слепой страх.

Сложные «восходящие клинья» не поддадутся прогнозу опытнейших специалистов, тогда как странный паттерн «алмаз» сжигает трейдинговый капитал, беспорядочно колеблясь то в одну сторону, то в другую.

Опытные трейдеры избегают этих бесполезных позиций и ищут прибыль лишь там, где преимущество явно на их стороне. Вначале они определяют общую черту, которая наблюдается в большинстве разворотов вершин: цена формирует как минимум одну более низкую вершину в пределах широкой консолидации перед тем, как нарушить основной восходящий тренд. Этот общий механизм двойной вершины становится средоточием их входа. Они наблюдают за ценой от этого указателя до точки естественного пролома и входят, когда происходит пробой.

Переверните дно «Адам и Ева», и вы получите хорошо поддающуюся прогнозированию структуру трейдинговых разворотов. Эта вершина «Адам и Ева» предоставляет трейдерам частые возможности высокоприбыльных коротких продаж. Входите в короткие позиции при первом нарушении реакционного минимума, но используйте короткие стопы, чтобы избежать черепашьих разворотов. Такие развороты случаются, когда резкие ралли короткого покрытия внезапно обрываются сразу после тестирования стопов ниже точки прорыва./

Каждый восходящий тренд порождает позитивные чувства, которые следует преодолеть, используя структуру вершины. Вершины «Адам и Ева» представляют собой эффективную структуру баров для выполнения этой задачи. Грубый разворот Адама вначале порождает страх.

Медленный купол Евы поглощает оставшийся бычий импульс, при этом рассеивая волатильность, необходимую для возобновления ралли. Когда купол завершается, цена быстро устремляется к более низким уровням без существенного сопротивления.

Внимательные трейдеры узнают механизмы «восходящих треугольников» и образований типа «Адам и Ева» и в более сложных разворотах. Большинство вершин содержит характеристики этих знакомых паттернов. Для продолжения спада следует устранить энтузиазм толпы. Когда цене неоднократно не удаётся достичь новых максимумов, покупательский интерес постепенно угасает. Тогда рынок, наконец, может снизиться под собственным весом./

категория: Трейдинг