Золото: не слишком ли высока цена?

Майкл Эдесесс в своей статье проанализировал исследование Эрба и Харви, в котором изучалась разумность владения золотом. Они пришли к выводу о том, что золото – это не такой уж и хороший объект для инвестиций. Но почему многие из нас думают иначе? И почему, если от золота нет пользы, американское правительство удерживает 8 000 тонн этого металла? Ответ прост: «Мы верим в золото«.

Справедливо будет отметить, что бывали долгие периоды, когда золото не приносило хорошей прибыли, но бывали также периоды, когда прибыль была показательной.

Как и в случае других инвестиционных объектов, инвестиции должны производиться, когда цена поднимается, и изыматься, когда цена падает. Стратегия «купить и держать» для капиталовложений, не приносящих существенных дивидендов, работает только на бычьих рынках; в медвежьих же рынках это является показателем потерь, и рынок золота не исключение.

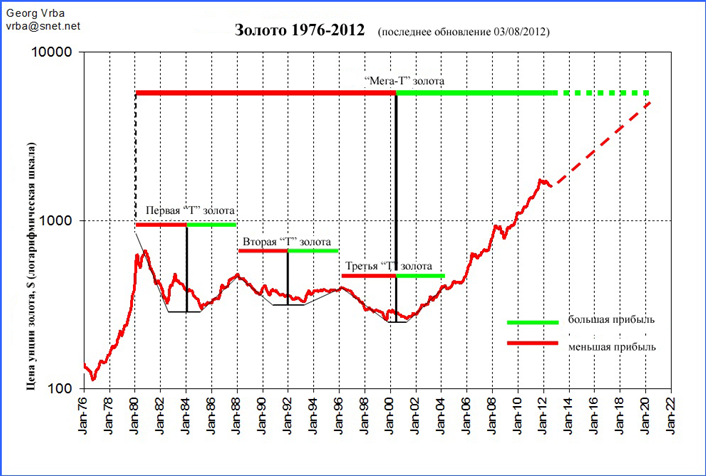

В своей статье «Приготовьтесь к следующему большому бычьему рынку» я продемонстрировал возможность использования концепции «Т-теории» для определения периодов, в которые можно ожидать большей прибыли от фондового рынка. Аналогично можно применять данный метод для прогнозирования периодов, в которые цена на золото должна подниматься.

Вышеприведённый график Терренса Лондри (T Theory® Foundation, Inc.) датируется 27 февраля 2004 г. На нём представлен прогноз развития цены на золото на 20 лет до 2020 года. На время составления графика унция золота стоила примерно $400, что близко к максимуму диапазона, доминировавшего в течение предыдущих 20 лет (от $250 до $450 за унцию).

Вероятно, можно было быть весьма скептически настроенным насчёт того, что золото существенно поднимется, учитывая два десятилетия плохих показателей. Однако оно действительно поднялось, и сейчас цена составляет примерно $1650, что даёт дальновидным инвесторам в среднем более 18% годовой прибыли на протяжении последних 8 лет. Для них это никак не было плохим капиталовложением.

Выше приведён полулогарифмический график цены на золото – повторение первого графика, но для большего периода времени. Часть графика, отображающая период с 2002 по 2012 гг., представляет собой практически прямую линию. Можно увидеть, что спады цены на золото в период 2008-2012 гг. практически незаметны и не влияют на восходящий тренд цены. Если этот тренд будет продолжаться до 2020 г. (как утверждается T Theory®), то цена на золото поднимется намного выше. (Подробный анализ функции золота в денежной системе приведён Скоттом Майнердом в его комментарии. Он ставит вопрос о том, является ли текущая цена золота заниженной).

В завершение стоит отметить, что при приближении конечной даты правого плеча фигуры «Т» запоздалые ралли могут представить спекулятивную «вспышку», которая сделает золото уязвимым для больших спадов во время возможного последующего медвежьего рынка.

Об авторе статьи: Георг Врба является профессиональным инженером, на протяжении многих лет работавшим инженером-консультантом. Он считает, что математические модели предоставляют лучшие прогнозы направления рынка, чем финансовые «эксперты». Он разработал финансовые модели для фондового рынка и рынка облигаций, а также кривую прибыли (все опубликованы на сайте Advisor Perspectives). Модели обновляются еженедельно. Если вы желаете бесплатно получать эти обновления, отправьте запрос на адрес электронной почты vrba@snet.net.

Источник: advisorperspectives.com

категория: Аналитика, Инвестирование