Европа опять ведет не те войны

Европа по-прежнему борется не с тем, с чем нужно, и это порождает риск возникновения цепной реакции.

Ещё два года назад было ясно, что Греция неплатёжеспособна. ЕЦБ и «тройка» решили воспринимать это как проблему ликвидности. Возможно, об этом можно было поспорить в начале 2010 года, но к лету 2011 года любому кредитному наблюдателю было очевидно, что проблема в платежеспособности, но они всё же продолжали относиться к ней, как к проблеме ликвидности.

Это пугает, потому что если они не смогут правильно увидеть проблему сейчас, то их ждёт неминуемое поражение. Это не только проблема явной неплатежеспособности, но теперь к ней добавилась ещё и проблема принудительной конвертации валюты.

Любое «решение» от ЕС теперь должно учитывать и это риск, а это уже не просто неплатёжеспособность. Программы, способные защитить от неплатёжеспособности, не смогут ничего сделать с риском деноминации.

Евросоюзу не только не удалось решить эти проблемы, но и, несмотря на попытки убедить себя, что все эти программы предотвращают цепную реакцию, он, на самом деле, делает её неизбежной. Этот вирус цепной реакции, который они сами и запустили, теперь возвращается, и должен обязательно учитываться при любых политических «решениях».

Два года неудачной политики создали ситуацию, какой ещё не бывало

Все обсуждают, выйдет ли Греция из еврозоны, и как это будет выглядеть. Ситуацию в Греции сравнивают с другими дефолтами и девальвациями валют. Это неправильно. Греция уникальна тем, что почти вся её задолженность принадлежит финансовым институтам, которые обычно вступают в дело после девальвации.

Греция также уникальна тем, что она выходит из валютного союза, который уже находится на грани развала и, будучи первой, создаёт повод для размышлений о том, какие страны тоже покинут этот союз.

Греция имеет исходный дефицит, но это не делает её процентные платежи менее важными. Греция имеет займов на 150 миллиардов евро, примерно половина из которых занята под 4%, и половина, как представляется, привязана к PSI, поэтому, возьмём скромные 2%.

Около 4,5 миллиардов евро процентных платежей ежегодно выплачивается «тройке» по этим займам. ЕЦБ (а также ЕИБ и другие центральные банки) держат около 50 миллиардов евро в долговых облигациях Греции в среднем примерно под 5%, что составляет ещё 2,5 миллиарда евро процентных платежей.

Держатели греческого долга из «частного сектора» получают только около 1,5 миллиардов евро. Большая часть идет на оплату 66 миллиардов евро по 2% долгу PSI и остальные — на выплату 4 миллиардов евро по облигациям английского права. В этом анализе мы не учитываем 14 миллиардов евро ГКО.

Однако является вполне очевидным, что помочь Греции в сокращении текущих процентных расходов может «тройка» и, особенно, ЕЦБ. Более 80% её ежегодных расходов на выплату процентов сейчас уходит на выплату правительству и контролируемым государством структурам.

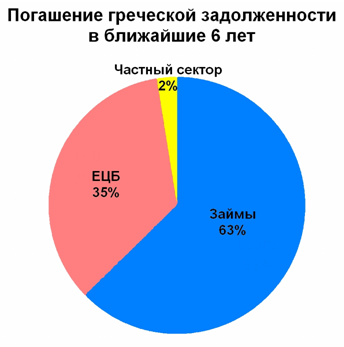

Это не просто процентные платежи, которые имеют сильный перекос в пользу «тройки», это также погашение долга, с которым сталкивается Греция. Ошеломляющие 98% всех выплат в ближайшие 6 лет пойдёт на погашения долгов перед «тройкой» и ЕЦБ, при этом у ЕЦБ в облигационном портфеле останется 35% от общей суммы долга, и почти все платежи в течение следующих трёх лет.

Никогда ещё не было такой ситуации, чтобы страна находилась в настолько глубоком кризисе, что требовалась процедура дефолта, и при этом фактически весь долг уже находился в руках структур, которые обычно вступают в дело ПОСЛЕ дефолта и девальвации валюты.

Куда ни кинь — везде клин

Если Греция объявит дефолт или реструктурирует долги, или вернётся к драхме без потерь для «тройки» и ЕЦБ, то она будет обречена на ещё один круг невыполнения обязательств, вероятно, в течение года.

Предположительно, возвращение к драхме приведет к девальвации валюты на 25%-50%. Принуждение частных инвесторов конвертировать долги в новую валюту почти ничего не даст Греции. Попытки выплаты бремени процентов по долгам, выраженным в евро, с девальвированной драхмой будут невозможны. Погашение долгов станет невыполнимой задачей. В случае возврата к драхме, Греция неминуемо нанесёт ущерб «тройке», или объявит дефолт, скорее всего, в течение года.

Вот почему эта ситуация так сильно отличается от всего того, что было раньше. Не будет частного сектора, который мог бы принять удар на себя. Частный сектор уже уничтожен с помощью PSI. После этого Германии и ЕЦБ следовало бы пойти на уступки, но они решили этого не делать. Сейчас они находятся в ситуации, когда менее чем через 3 месяца после того, как по частному сектору был нанесён сильнейший удар, этот ужасный план уже рушится, и Греция нуждается в немедленной помощи, или ей придется выйти из еврозоны.

До сих пор Германия, в частности, придерживалась «первоначального плана» и «мер жесткой экономии». Ни ЕЦБ, ни МВФ не сделали ничего существенного для Греции, но, по крайней мере, они не настроены так враждебно и воинственно, как Германия. Вместо того чтобы спорить с Германией, ЕЦБ и МВФ следует пересмотреть этот план, и мы ещё увидим закономерные последствия отказа сделать это. Я думаю, опасность выталкивания Греции из еврозоны на этом этапе станет слишком очевидной и слишком рискованной для ЕС до тех пор, пока не будут созданы более эффективные процедуры.

Непосредственное воздействие греческой «драхматизации»

Если Греция вернется к драхме, существует реальный риск того, что торговля заглохнет. Как будут относиться к компаниям? Что произойдёт с контрактами греческих компаний? Они будут оплачены на первоначальных условиях или тоже будут деноминированы? Смогут греческие компании позволить себе заключать контракты после введения драхмы? Это лишь основные вопросы, но в мире, который зависит от глобальной торговли, трудно сказать, какими могут быть последствия прекращения торговли с Грецией. После землетрясения в Японии стало понятно, насколько чувствительна мировая экономика и как она зависима от проблем поставок, казалось бы, изолированных линий продукции.

Поэтому есть надежда, что мир не станет зацикливаться на хаотическом кризисе греческого общества. В худшем случае последует нехватка топлива и продовольствия, где цены резко взметнутся вверх сразу после деноминации. Остановятся промышленные предприятия из-за отсутствия сырья. Возможно, это будет самым простым, с чем придётся столкнуться после девальвации, но это нужно учитывать.

Скорее всего, евро на банковских счетах вкладчиков будут переведены в драхмы. Было бы лучше, если бы сохранилась возможность держать вклады в евро, если не брать во внимание тот факт, что уже неплатёжеспособные банки, стали бы ещё более неплатёжеспособными, если бы им пришлось выплачивать вкладчикам в евро, имея большую часть активов переведёнными в драхму.

Едва ли эти проблемы выйдут из-под контроля, и, скорее всего, будут «просто» деструктивными, но ситуацию могло бы облегчить соответствующее планирование и подготовка, чего пока не происходит.

Массовое изъятие вкладов в Италии, Испании, и Португалии

Это наиболее вероятный результат, независимо от того, что произойдёт с ЕЦБ, МВФ и ЕФФС.

Если вы держите депозит в банке страны, находящейся под угрозой деноминации, вам следует серьёзно задуматься об изъятии вклада, чтобы избежать этого риска. И это не риск невыполнения обязательств. Это другое. Вам не стоит беспокоиться, что ваш банк не выполнит обязательства, вам стоит беспокоиться, что 1000 евро превратятся в 1000 лир или песет неизвестной стоимости.

Панъевропейская система страхования вкладов НЕ остановит паническое изъятие банковских вкладов, если только она также не будет страховать от вынужденной конверсии. Такое страхование является слишком рискованным и не может быть выполнено по распоряжению ЕЦБ. И это является ещё одним отличием от любой другой ситуации.

При девальвации в Аргентине всегда есть риск девальвации и в Бразилии. Такой риск цепной реакции наблюдался в Азии в конце 1990-х. Сейчас этот риск мы наблюдаем в Европе, потому что ситуация в Греции станет моделью для других стран. Подсознательно все вкладчики будут опасаться того, что это может произойти и в их стране.

Я опасаюсь, что в ЕЦБ думают, что к этому риску можно применять те же меры, что и при проблемах ликвидности, потому что это не получится. Я опасаюсь, что в ЕЦБ думают, что к этому риску можно применять те же меры, что и при проблемах платежеспособности, потому что это не получится тоже. Реальная угроза принудительной конверсии валюты и девальвации является новой угрозой и новой проблемой. Вам не стоит беспокоиться, что BBVA не выполнит обязательства, но вполне возможно, что ваш вклад превратится во что-то, стоящее намного меньше.

Единственный способ предотвратить это — застраховаться от этого риска (что сложно) или заставить греческие банки осуществлять выплаты вкладчикам в евро. Однако неясно, как греческие банки смогут позволить себе выплачивать людям в евро. Банки уже неплатёжеспособны, и дополнительные суммы денег, которые им придётся выплачивать вкладчикам в евро, лишь загонят эту проблему ещё глубже.

Я не вижу простого способа остановить наплыв в банк требований о возвращении вкладов в любой из стран с ослабленной экономикой, если депозиты греческих вкладчиков будут переведены в драхму, и я не вижу, как греческие банки смогут осуществлять полные выплаты в евро.

Осознание того, к чему может привести принудительная девальвация валюты является новой отличительной чертой этого кризиса. Это уже не проблема ликвидности или платежеспособности, это совершенно новая проблема. Политики и центральные банки должны сосредоточиться на этом вопросе. Я по-прежнему опасаюсь, что как и на многих других стадиях этого кризиса, они не сумеют понять реальную проблему, поэтому их «подготовка» не сможет остановить отток капитала, и кризис будет только углубляться.

Убытки ЕЦБ и цепная реакция

Что будет делать ЕЦБ со своими убытками? Представляется, что они поведут себя упрямо и глупо. ЕЦБ не является ориентиром для субъектов рынка. Он финансирует под невероятно низкий процент и может печатать деньги. Я по-прежнему убежден, что ЕЦБ дорого обойдётся конвертация имеющихся у них греческих облигаций в облигации PSI по себестоимости. Учитывая планируемый график погашения греческой задолженности, это стало бы большим преимуществом и значительно снизило давление на государственные ценные бумаги. Не давление на проведение реформ, а то давление, которое убивает экономику.

Если Греция выйдет, то что сможет сделать ЕЦБ? Неужели они ожидают, что Греция вернёт им долги по номиналу в евро, имея новую слабую валюту? Это глупо. Может быть, ЕЦБ напечатает деньги для того, чтобы компенсировать убытки? Такая возможность существует, но принимая во внимание упрямство Германии относительно мер «жёсткой экономии» и её ещё большее неприятие печати денег, я думаю, что ЕЦБ не станет печатать деньги для того, чтобы покрыть убытки.

Если ЕЦБ, неся убытки, не станет печатать деньги, тогда им придётся обратиться к своим членам за дополнительными деньгами. Это кажется весьма маловероятным, особенно если Испания и Италия будут заняты предотвращением массового изъятия банковских депозитов. Поэтому, к сожалению, им, скорее всего, придётся продать долговые обязательства Европейскому фонду финансовой стабильности (ЕФФС) по себестоимости или по номиналу, и переложить убытки на ЕФФС.

Передача дополнительных убытков ЕФФС запустит механизм цепной реакции. ЕФФС будет нести убытки по своим собственным займам, но в данном случае, впервые и очевидно для всех, ЕФФС станет просто механизмом перераспределения убытков. ЕФФС отдаст хорошие деньги за «пустышку», а затем попросит своих членов оплатить это. Из-за программы гарантий им, возможно, не придётся сразу просить денег у Германии и Франции, но иллюзия, что гарантии ЕФФС не идут в зачёт национального долга будет разрушена.

Сразу же в центре внимания окажется вопрос о том, сколько новых займов потребуется Испании и Италии. Обе страны являются участниками, при этом Испания испытывает дефицит средств, и обе страны переживают собственный полноценный банковский кризис.

Обман, что гарантии не засчитываются, будет разоблачён. Возможно, Испании и Италии уже сейчас нужны деньги ЕФФС. Вкладчики будут думать о приблизительно 160 миллиардах евро испанских, итальянских и португальских долгов, сидя на балансовом отчёте ЕЦБ и недоумевая, что с этим можно сделать? Кто собирается взять на себя убытки по этой груде безнадёжных долгов?

Куда бы вы не посмотрели, вы повсюду обнаружите задолженности, которые никогда не были учтены и эта ситуация будет только ухудшаться. Какой-нибудь чиновник Бундесбанка начнёт разглагольствовать о том, что не нужно печатать деньги, и рынок замрёт от страха. Портфель облигаций ЕЦБ обернётся убытками для ЕС. ЕФФС обернётся убытками для ЕС. Испании и Италии потребуются деньги ЕС для решения собственных проблем. ЕС это только Германия и Франция. У них нет денег на это. Начнётся чёрт знает что.

Возможно, всё будет не так плохо. ЕЦБ запустит LTRO-3, но, принимая во внимание итоги LTRO-2, это не сможет побороть страхи. На самом деле, вкладчики и покупатели облигаций в банках, которые взяли много кредитов LTRO, станут бояться неплатежеспособности. LTRO помогает банкам дольше оставаться на плаву, но любой банк, который не сможет выполнить обязательства, сможет предложить невероятно низкое возмещение своим необеспеченным кредиторам. Всё обеспечение останется у ЕЦБ, и его стоимость будет постоянно снижаться, требуя всё больших проводок в пользу ЕЦБ и всё меньше — обычным кредиторам.

Просто потому, что LTRO сработал в первые два раза, не означает, что он сработает и в третий раз, особенно после того, как были выявлены его недостатки.

Проще говоря, ЕЦБ лучше уладить ситуацию с Грецией сейчас, а не рисковать потенциально возможным развитием событий, а ссылки на то, что ЕФФС на самом деле не запускает цепную реакцию, выглядят наивно.

Крушение «защитных экранов» МВФ

Но не только ЕЦБ будет нести убытки. Это коснётся и МВФ. МВФ обладает большим количеством полномочий, но будет ли он их использовать? Замкнутый круг. Греции для выживания нужны деньги МВФ. Основная функция МВФ — обеспечить страну, находящуюся в критическом состоянии, необходимыми ей средствами. Поэтому МВФ будет крупнейшим из существующих кредиторов и наиболее вероятным будущим кредитором. Форменный беспорядок.

Беспорядок, устроенный самим МВФ, поскольку он традиционно доводит страну до дефолта, прежде чем выдавать ей кредиты. Вспомните 2010 год: МВФ изменил свои правила для Европы и не заставил её сделать что-нибудь для частных кредиторов перед повышением. Эти правила были предназначены именно для того, чтобы попытаться избежать такой ситуации.

Кроме этого, существует любимый «защитный экран» Лагард. Вы думаете, что она сказала какой-нибудь из стран, что они могут понести убытки от старых кредитов в течение двух месяцев после согласия с этим новым и большим по размеру «защитным экраном»? Я думаю, что многие поддержали эту идею потому, что думали, что она им ничего не будет стоить, и были уверены, что МВФ никогда не теряет деньги и вероятно никогда не будет в них нуждаться.

В случае с Грецией, МВФ потеряет деньги при первоначальной девальвации, или когда Греция объявит дефолт в результате жёсткой позиции МВФ. Учитывая то, что другие страны станут свидетелями этих убытков и, осознавая риск того, что все отчисления на «защитный экран» для Испании и Италии тоже пойдут прахом, у них будет всё меньше желания поддерживать эту идею.

МВФ может попытаться навязать Испании и Италии очень строгие условия для денег «защитного экрана», но тогда крайне маловероятно, что они хоть как-то помогут, и это лишь ещё раз покажет, на кого ложится вся нагрузка.

МВФ, финансовый институт, в котором нет ничего напоминающего существующих в реальном мире отчётов о прибыли и убытках, мог бы просто снизить процентные ставки и продлить сроки погашения существующих кредитов Греции и другим странам. Если этого не произойдёт, то мифический «защитный экран» так и останется мифом.

Свет в конце тоннеля или тёмная бездонная пропасть

Я продолжаю перебирать возможные сценарии и не могу найти, при каком развитии событий выход Греции из еврозоны не приведёт к резкому падению рынка. Мы могли бы найти больше вариантов участия ЕЦБ, но в конечном итоге большинство из них будет иметь недостатки. Огромный риск при конверсии валюты. Огромный риск цепной реакции, созданной ЕФФС.

Я думаю, что когда они начнут планировать, они в конечном итоге прислушаются к мнению некоторых скептиков и решат, что им следует предпринять попытку сохранения Греции. Для того чтобы стабилизировать ситуацию в Испании и Италии, и успокоить страхи, связанные с тем, что в случае возвращения Греции к драхме, валюты этих стран также будут деноминированы.

Можно ли предотвратить убытки при выходе Греции? Конечно, это возможно, но кажется весьма маловероятным. Может ли Европа что-то предпринять, чтобы удержать Грецию еще на 3-6 месяцев и разработать план, способный сделать выход управляемым, или вообще избежать выхода? Это возможно и представляется лучшим из решений. Или, может быть, Европа заставит Грецию выйти, думая, что у них есть план, который с треском провалится и запустит ужасную цепную реакцию, о которой я говорил? К сожалению, да.

Источник: zerohedge.com

категория: Аналитика