Восстание машин жульнический алгоритм сорвал IPO Facebook

Ещё 27 марта, после потрясающего разочарования, которым стало проведение IPO компании BATS, мы представили подробный криминалистический анализ, любезно предоставленный Nanex, который продемонстрировал шаг за шагом, как разработанный Nasdaq алгоритм разрушил надежды BATS когда-нибудь выйти на фондовый рынок.

И вот, двумя месяцами позже, состоялось самое ожидаемое IPO в новейшей истории, в результате которого ещё более грандиозный провал FaceBook отбросил доверие широкой общественности к фондовому рынку на десятилетия назад. Ирония заключается в том, что Facebook не сделал ничего такого, о чём бы многие не предостерегали: он просто рухнул, что было бы вполне логично в нормальном мире.

Это, в свою очередь, стало искрой, вызвавшей гнев общественности — если бы котировки акций Facebook удвоились с момента IPO, никого бы не волновало, что на самом деле произошло 18 мая. Увы, этого не произошло. И теперь начинаются судебные разбирательства. Проблема заключается в том, что мы живём не в нормальном мире, а в мире, подчинённом центральным банкам и схемам.

Вот почему самый злободневный вопрос для тех, кто осознаёт существующее положение вещей, это: каким же образом на рынке, полностью подконтрольном и управляемом центральным банком, произошёл такой сокрушительный обвал акций Facebook?

Чтобы получить окончательный ответ, в отличие от популярных сейчас банальных философских рассуждений о стоимости, этике, алчности страховщиков и акционеров, мы снова обратимся к Nanex, которая и в этот раз поймала злоумышленника на месте преступления.

Мы сомневаемся, что многие удивятся, узнав, что причина того, что акциям Facebook не удалось подняться после перерыва в торговле на уровне $40, заключается в одном из алгоритмов высокочастотного трейдинга, который в те первые минуты торговли, сделал нечто, что сбило с толку весь рынок: он держал пересечённые ставки, с ценой покупки превышающей цену продажи. Этот процесс вывел из строя весь массив ценовой поддержки HFT, призванный развивать восходящий импульс, что привело к единственно возможному результату: мгновенной распродаже акций.

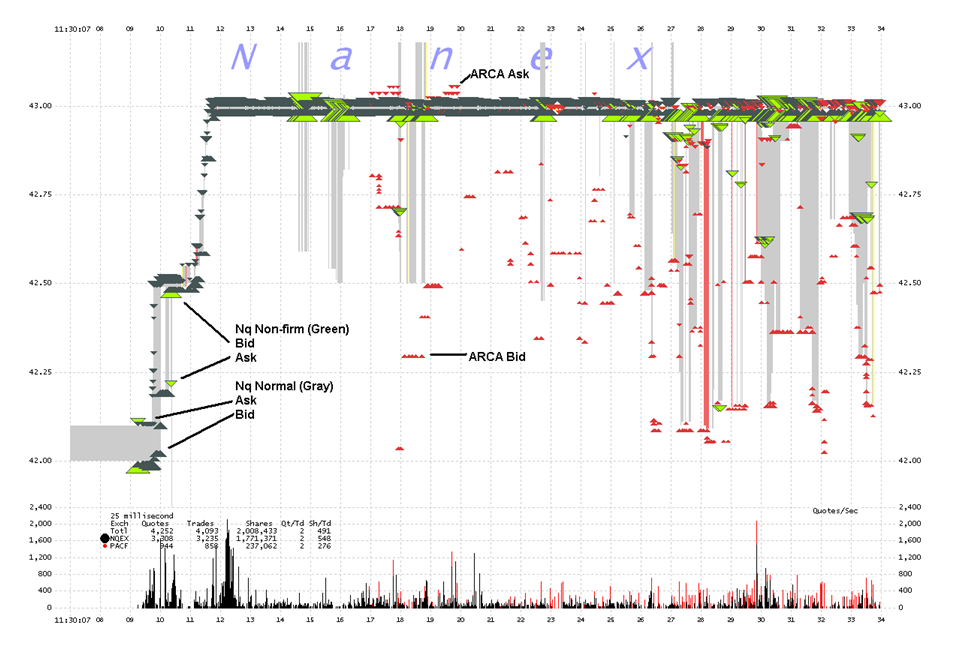

Вот что рассказывает об этом Эрик Хансейдер из Nanex: «Оказывается, непосредственно перед тем, как котировка Nasdaq пересеклась и стала неустойчивой, точная копия этой же котировки (пересеченная) была отмечена как нормальная, и я думаю, что реакцией на это других алгоритмов стала мгновенная распродажа акций.

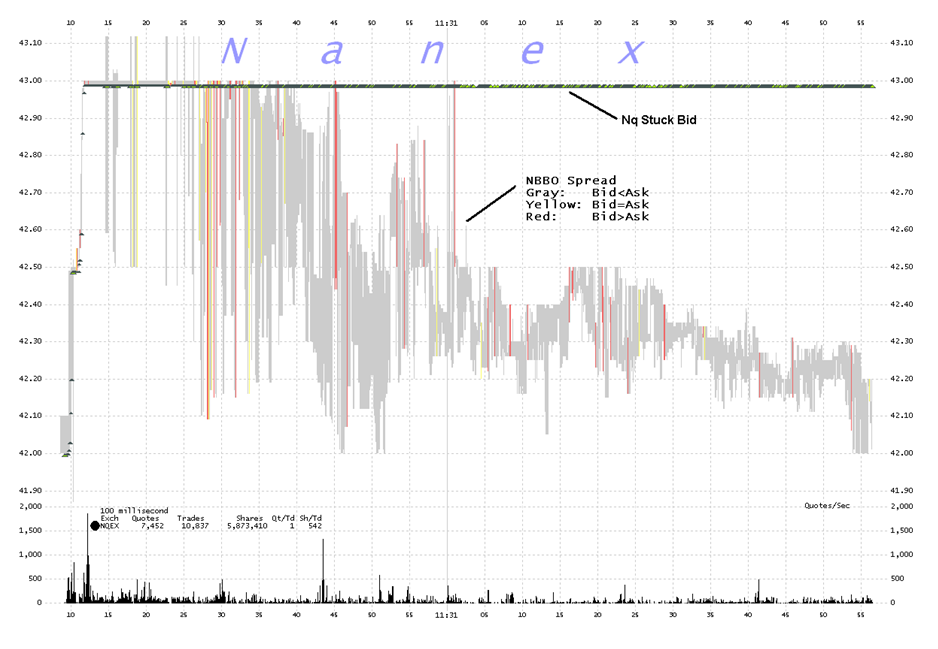

Когда появляется эта пересечённая котировка от Nasdaq, цены покупки от других биржевых площадок неожиданно исчезают и это приводит к стремительному взлёту спреда NBBO от 1 до более чем 70 центов за десятую долю секунды! Котировка Nasdaq сработала, когда цена акций достигла отметки 42,99, что решительно пресекло дальнейший рост цены акций (несколько случайных сделок в момент начала торгов пришло от BATS на отметках 44 ~ 45, прежде чем котировка Nasdaq вступила в игру).

Таким образом, эти глупые алгоритмы прервали рост цены акций Facebook во время IPO! Нереально.

К сожалению, для миллионов людей, которые были достаточно доверчивы, чтобы поддаться на пропаганду, всё слишком реально.

Ниже мы приводим традиционный для Nanex криминалистический анализ, который не оставляет места для воображения:

Неужели провал IPO Facebook произошёл из-за «зависшей» котировки?

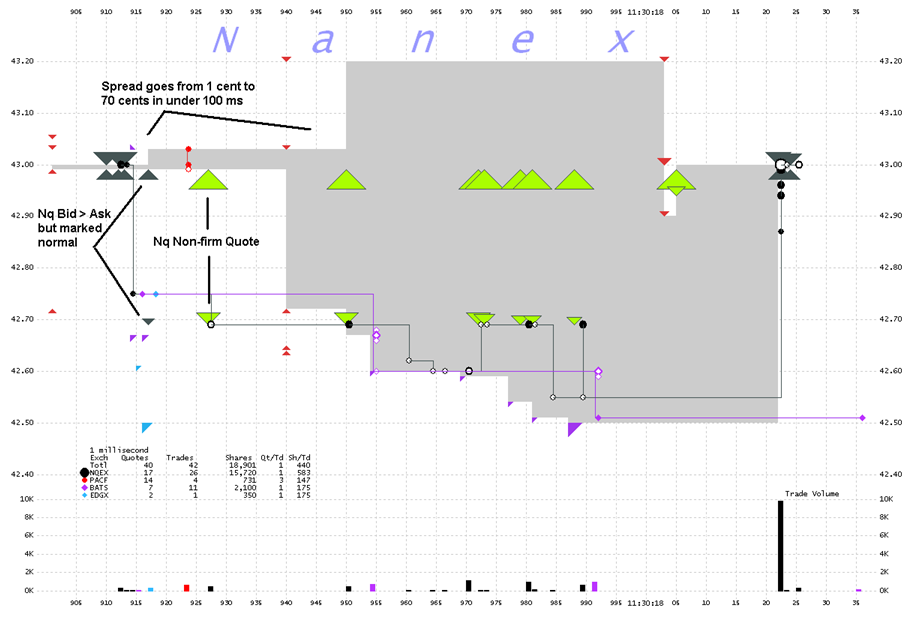

18-го мая 2012 года в течение нескольких первых секунд IPO Facebook, мы заметили исключительнейшее явление: в котировке Nasdaq цена покупки была выше цены продажи. Это называется пересечённым рынком и часто встречается в котировках двух разных биржевых площадок, но практически никогда не встречается на одной и той же бирже (в основе любой сделки лежит соответствие интересов покупателя и продавца).

Когда цена продажи Nasdaq упала ниже её же цены покупки, котировка была отмечена как неустойчивая — показывая, что с ней что-то не так, и исключая её из всех вычислений оптимального спроса/предложения. Однако в нескольких предыдущих подобных случаях первой неустойчивой пересечённой котировке непосредственно предшествовала нормальная или устойчивая пересечённая котировка!

В тот самый момент, когда котировка Nasdaq перешла из нормальной в неустойчивую, можно увидеть мгновенное исчезновение котировок других бирж, часто сопровождаемое резкими колебаниями. Впервые мы заметили такое поведение, когда делали видеозапись котировок во время начала торговли акциями Facebook.

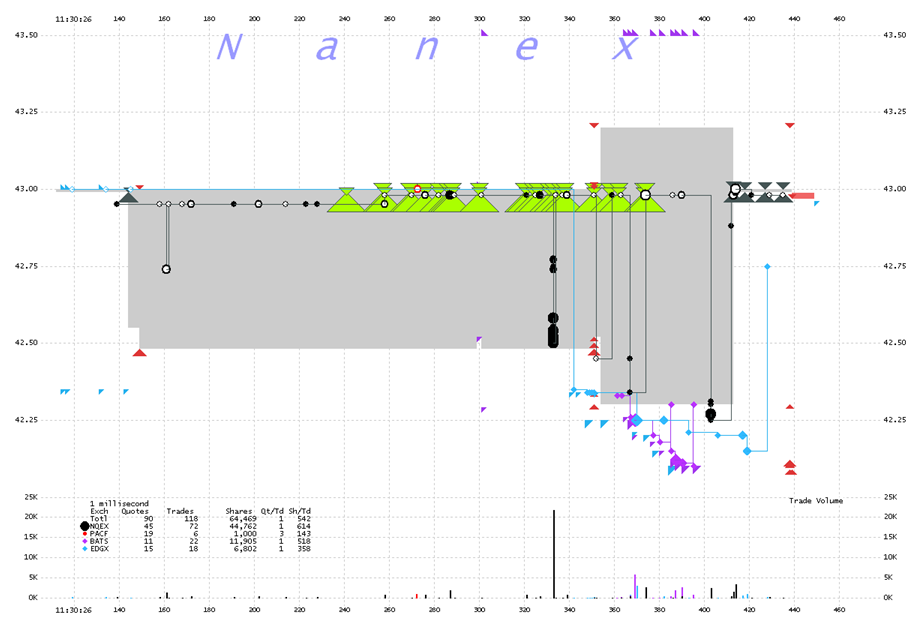

В результате реакции на такую пересечённую котировку, спред часто увеличивался от 1 до более чем 70 центов за десятую долю секунды! Важно понимать, что высокочастотные алгоритмы используют существующие котировки (заявки) других биржевых площадок в качестве основных (если не единственных) исходных данных. Поэтому весьма вероятно, если не сказать очень высоко вероятно, что эти нетипичные и редкие перевёрнутые котировки от Nasdaq повлияли на работу алгоритмов на других биржах.

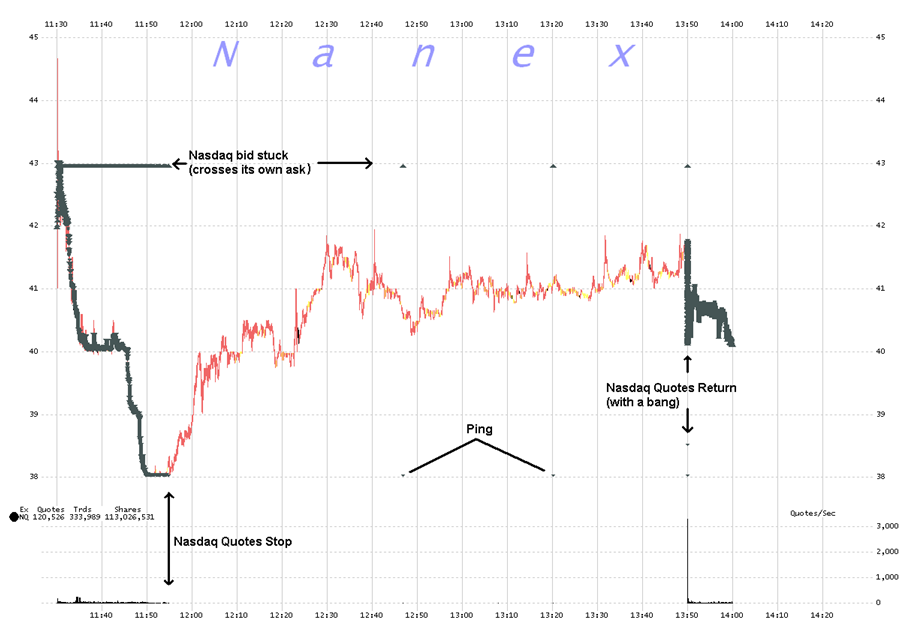

Теперь это уже больше, чем простое любопытство: почему рынок так и не смог преодолеть пересечённое предложение от Nasdaq со значением $42,99, которое появилось через 30 секунд после начала торгов и оставалось в «зависшем» состоянии до 13:50? Могло ли это помешать обычно ожидаемому росту цены акций во время IPO?

Это также ещё раз демонстрирует опасность слепого и бездумного акцента на скорость в ущерб всему остальному. Алгоритмы, реагирующие на цены, созданные другими алгоритмами, реагирующими на цены, созданные третьими алгоритмами. Каким-то образом этот процесс должен учитывать цены, основанные на экономической реальности. Но алгоритмы, являющиеся низшим звеном цепочки эволюции интеллекта, не могут тратить на это драгоценные миллисекунды. Их задача просто реагировать быстрее, чем это смогут сделать чужие алгоритмы. Почему? Потому что конкуренты додумались, как сделать это ещё быстрее! Нам не нужен такой рынок. Нам нужно больше осмысленности. Экономические и психологические потери, к которым привёл провал IPO Facebook, невозможно измерить. То, что это могло быть вызвано реакцией алгоритмов на одну «зависшую» котировку, к сожалению, уже не удивляет.

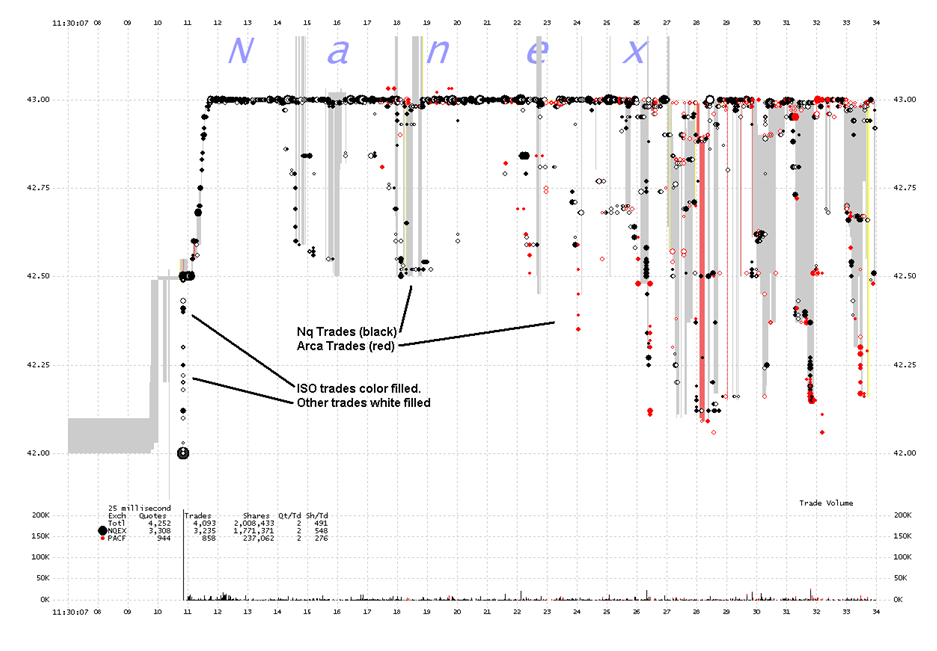

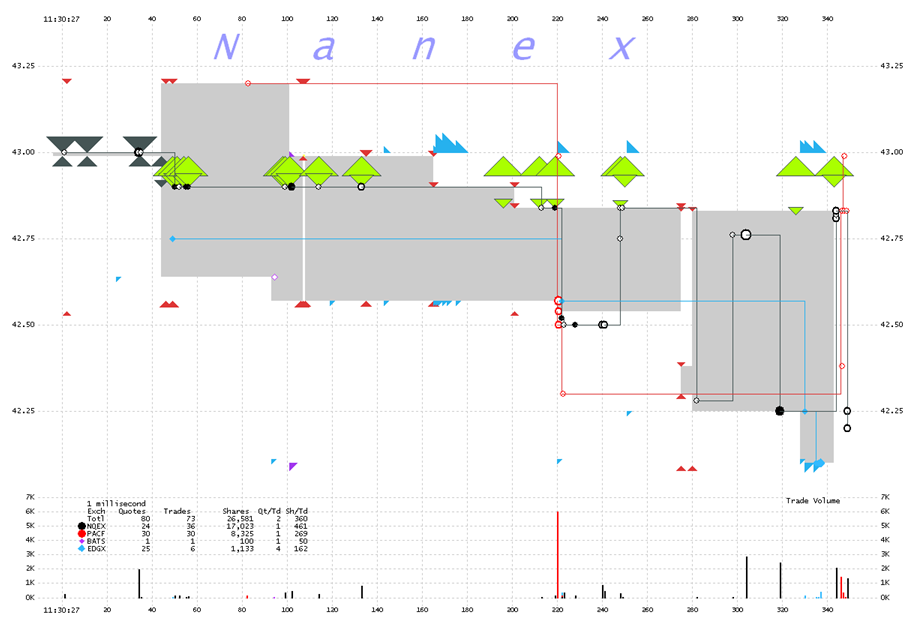

График 1. Спред NBBO и котировка Nasdaq.

Спред NBBO отмечен чёрным цветом: покупка продажа (пересечено).

График 2. По всей видимости, «зависшая» котировка Nasdaq установила определенный потолок для роста акций Facebook в первую же минуту торгов.

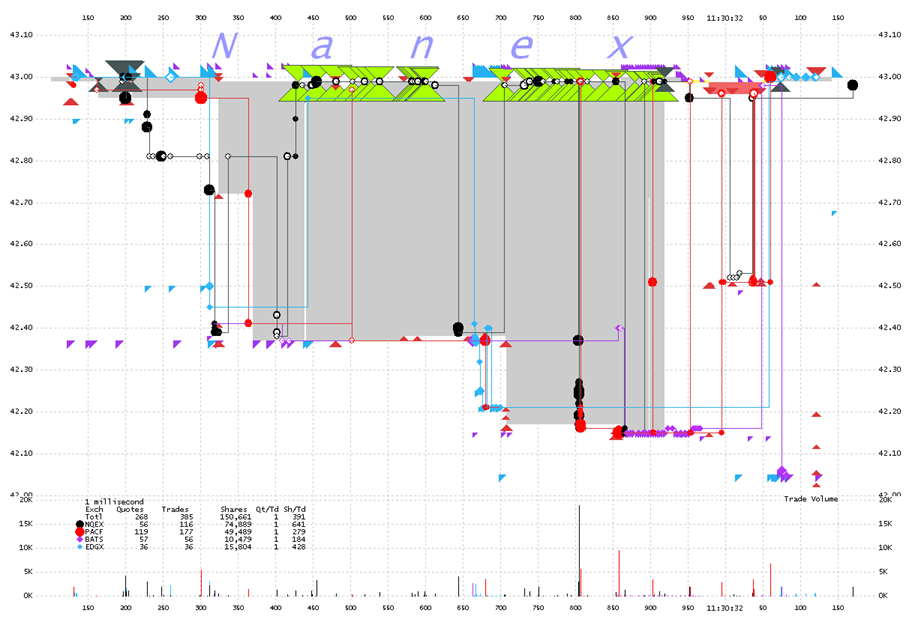

График 3. Крупный план: NBBO, котировки ARCA (красный цвет) и котировки Nasdaq (черный цвет — нормальные, зеленый цвет — неустойчивые).

График 4. Тот же период времени, что и на графике 3, но показывающий NBBO и сделки Arca (красные круги) и Nasdaq (черные круги) для сравнения.

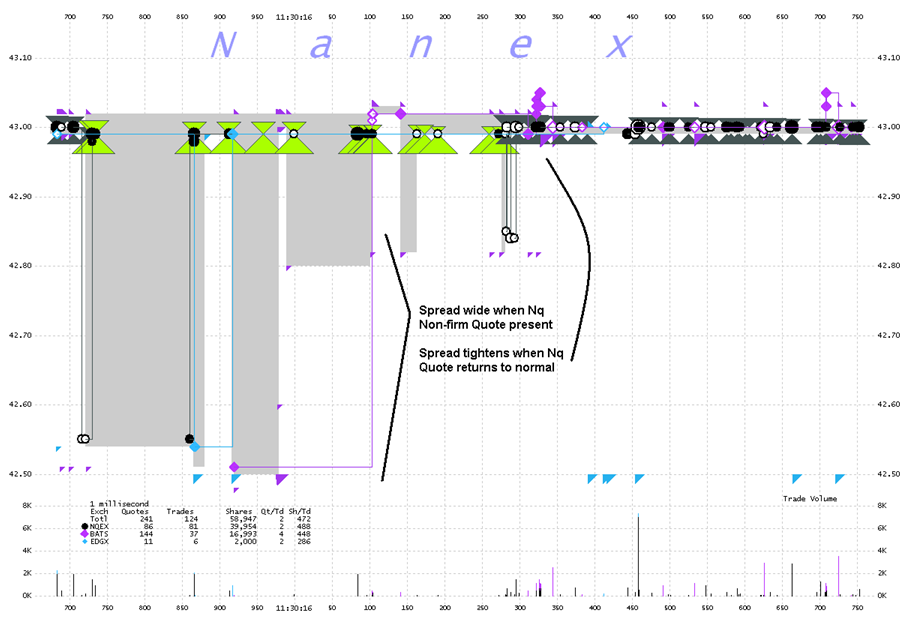

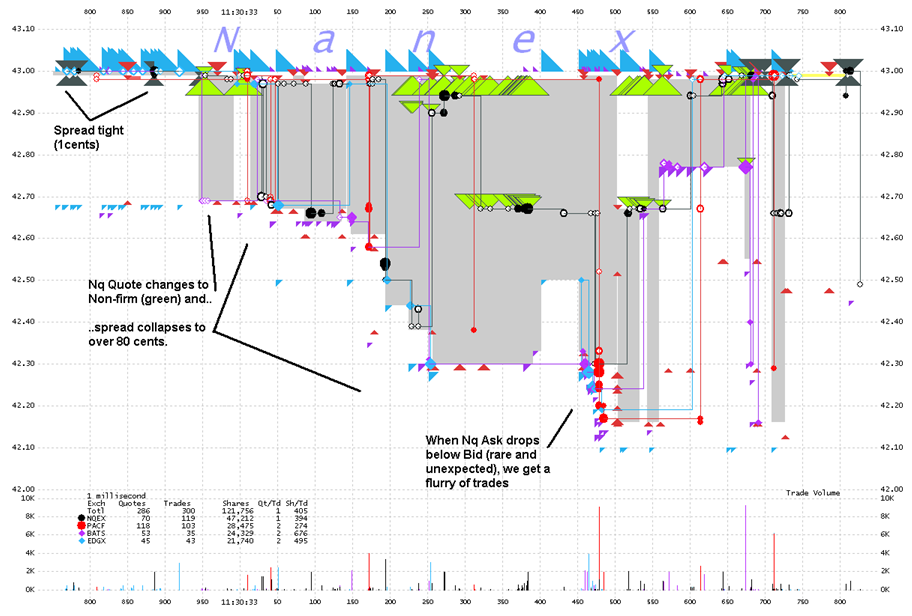

График 5. Обратите внимание, как сужается спред на всех биржах, когда котировка Nasdaq перестаёт быть неустойчивой и становится нормальной.

График 6. Перед тем, как котировка Nasdaq становится неустойчивой, появляется пересечённая котировка от Nasdaq, но она отмечена, как нормальная.

График 7. На следующих графиках видно, как цены на других биржевых площадках реагируют на то, что котировка Nasdaq становится неустойчивой.

График 8.

График 9.

График 10.

График 11.

График 12.

Также получить представление о том, что произошло, можно посмотрев следующее видео.

http://www.youtube.com/watch?feature=player_embedded&v=NoKUGwNxfCE

Вот как комментирует происходящее на экране Эрик Хансейдер:

Наблюдайте за котировкой Nasdaq (первое появившееся поле — на 10 часов). Обратите внимание на то, что безумные цены покупки выше, чем настолько же безумные цены продажи. После начала торгов котировка Nasdaq станет красной, хотя она уже не соответствует NBBO. Обратите внимание на то, как бурно реагируют на эту ситуацию котировки других бирж, что приводит к их исчезновению.

Каждое поле представляет одну биржевую площадку. Находящееся на 6 часов поле SIP отображает NBBO (лучшие цены продажи и покупки). Фигуры отображают изменение котировок в результате изменения лучшей цены продажи и покупки на каждой биржевой площадке.

В верхней части экрана можно увидеть время последнего обновления котировок или сделок по восточному поясному времени в формате ЧЧ:ММ:СС:ммм (ммм = миллисекунда). Мы ускорили ход времени до начала торгов, а затем замедлили его, чтобы можно было увидеть, что происходит с точностью до миллисекунды. Одна миллисекунда (мс) это 1/1000 доля секунды. Для сравнения, моргание глаз занимает около 200 мс.

Обратите внимание на то, что каждая биржевая площадка должна обработать котировки всех остальных бирж, для того, чтобы ценовая защита сделки считалась действительной. Эта сложная технологическая структура должна безупречно работать каждую миллисекунду торгового дня, в противном случае появятся благоприятные возможности для арбитража (чистая прибыль высокочастотного трейдинга).

Уважаемые юристы, специализирующиеся на подаче коллективных исков, пришло ваше время делать ставки.

Источник: zerohedge.com

категория: Аналитика